How is Bitcoin priced?

비트코인 가격은 어떻게 책정되나요?

Market forces called supply and demand influence Bitcoin’s price. The price typically decreases when there are more sellers or vice versa.

수요와 공급이라는 시장의 힘이 비트코인 가격에 영향을 미칩니다. 일반적으로 판매자가 많을수록 가격이 낮아지거나 그 반대의 경우도 마찬가지입니다.

Bitcoin (BTC) is a cryptocurrency that is not issued by any government or legal body, in contrast to fiat currencies, such as the United States dollar, the British pound, the euro and the Japanese yen. To create, store and move BTC, a dispersed network of users and cryptographic protocols are required.

비트코인(BTC)은 미국 달러, 영국 파운드, 유로, 일본 엔 등 법정화폐와 달리 정부나 법적 기관에서 발행하지 않는 암호화폐입니다. BTC를 생성, 저장 및 이동하려면 분산된 사용자 네트워크와 암호화 프로토콜이 필요합니다.

Investors carry out their commercial transactions directly instead of using an intermediary. The peer-to-peer Bitcoin network removes trade restrictions and streamlines commerce. Satoshi Nakamoto proposed the world’s first cryptocurrency in 2008, which was launched in January 2009.

투자자는 중개자를 거치지 않고 직접 상업 거래를 수행합니다. P2P 비트코인 네트워크는 거래 제한을 제거하고 상거래를 간소화합니다. 사토시 나카모토는 2008년에 세계 최초의 암호화폐를 제안했고, 2009년 1월에 출시되었습니다.

The number of businesses accepting Bitcoin contributes to its usability and perceived value. However, its price has been subject to significant volatility and is influenced by factors such as media coverage, investor sentiment and regulatory news, which have led to rapid price fluctuations. Even at the height of its popularity, finding precise answers to common questions is challenging, such as, what determines Bitcoin’s price? Who sets Bitcoin’s price? And does Bitcoin have intrinsic value?

비트코인을 수용하는 기업의 수는 비트코인의 유용성과 인지된 가치에 기여합니다. 그러나 가격은 상당한 변동성을 갖고 있으며 언론 보도, 투자 심리, 규제 뉴스 등의 요인에 영향을 받아 급격한 가격 변동을 가져왔습니다. 인기가 최고조에 달하더라도 비트코인 가격을 결정하는 요소와 같은 일반적인 질문에 대한 정확한 답을 찾는 것은 어렵습니다. 비트코인 가격은 누가 정하나요? 그리고 비트코인에는 내재가치가 있나요?

The same supply and demand market dynamics that affect the price of other goods and services also determine the price of Bitcoin. Prices will probably rise if there are more buyers than sellers or vice-versa. Furthermore, it is important to note that the price of Bitcoin is not determined by a single entity, nor is it traded in a single location, such as on a stock exchange.

다른 상품과 서비스의 가격에 영향을 미치는 동일한 공급 및 수요 시장 역학이 비트코인 가격도 결정합니다. 판매자보다 구매자가 많거나 그 반대의 경우 가격이 상승할 수 있습니다. 또한 비트코인의 가격은 단일 주체에 의해 결정되지 않으며 증권 거래소와 같은 단일 위치에서 거래되지도 않는다는 점에 유의하는 것이 중요합니다.

Instead, each market or exchange determines its price based on supply, demand and other factors, such as technological advancements, security measures and regulatory developments.

대신, 각 시장이나 거래소는 공급, 수요 및 기술 발전, 보안 조치, 규제 개발과 같은 기타 요인을 기반으로 가격을 결정합니다.

What factors could impact Bitcoin’s price?

비트코인 가격에 어떤 요인이 영향을 미칠 수 있나요?

Various factors impacting Bitcoin’s price include the supply and demand of BTC, competition from other cryptocurrencies, news, cost of production and regulation.

비트코인 가격에 영향을 미치는 다양한 요인에는 BTC의 수요와 공급, 다른 암호화폐와의 경쟁, 뉴스, 생산 비용 및 규제가 포함됩니다.

Supply and demand

수요와 공급

Those with a background in economics know the law of supply and demand, which states that supply and demand market forces work together to determine the market price and the quantity of a specific commodity. For instance, the demand for an economic good declines as the price increases and sellers produce more or vice versa.

경제학 배경을 가진 사람들은 공급과 수요 시장의 힘이 함께 작용하여 시장 가격과 특정 상품의 수량을 결정한다는 수요 공급의 법칙을 알고 있습니다. 예를 들어, 가격이 상승하고 판매자가 더 많이 생산하거나 그 반대로 경제재에 대한 수요가 감소합니다.

The fundamental economic principle of supply and demand plays a crucial role in Bitcoin’s valuation. Bitcoin has a 21 million coin hard cap on its supply, introducing scarcity to the digital currency. Miners will no longer receive new Bitcoin for verifying transactions once that cap is reached.

수요와 공급의 근본적인 경제 원리는 비트코인의 가치 평가에 중요한 역할을 합니다. 비트코인은 공급량에 대해 2,100만 코인의 하드 캡을 보유하고 있어 디지털 통화에 희소성이 발생합니다. 해당 한도에 도달하면 채굴자는 거래 확인을 위해 더 이상 새로운 비트코인을 받지 않습니다.

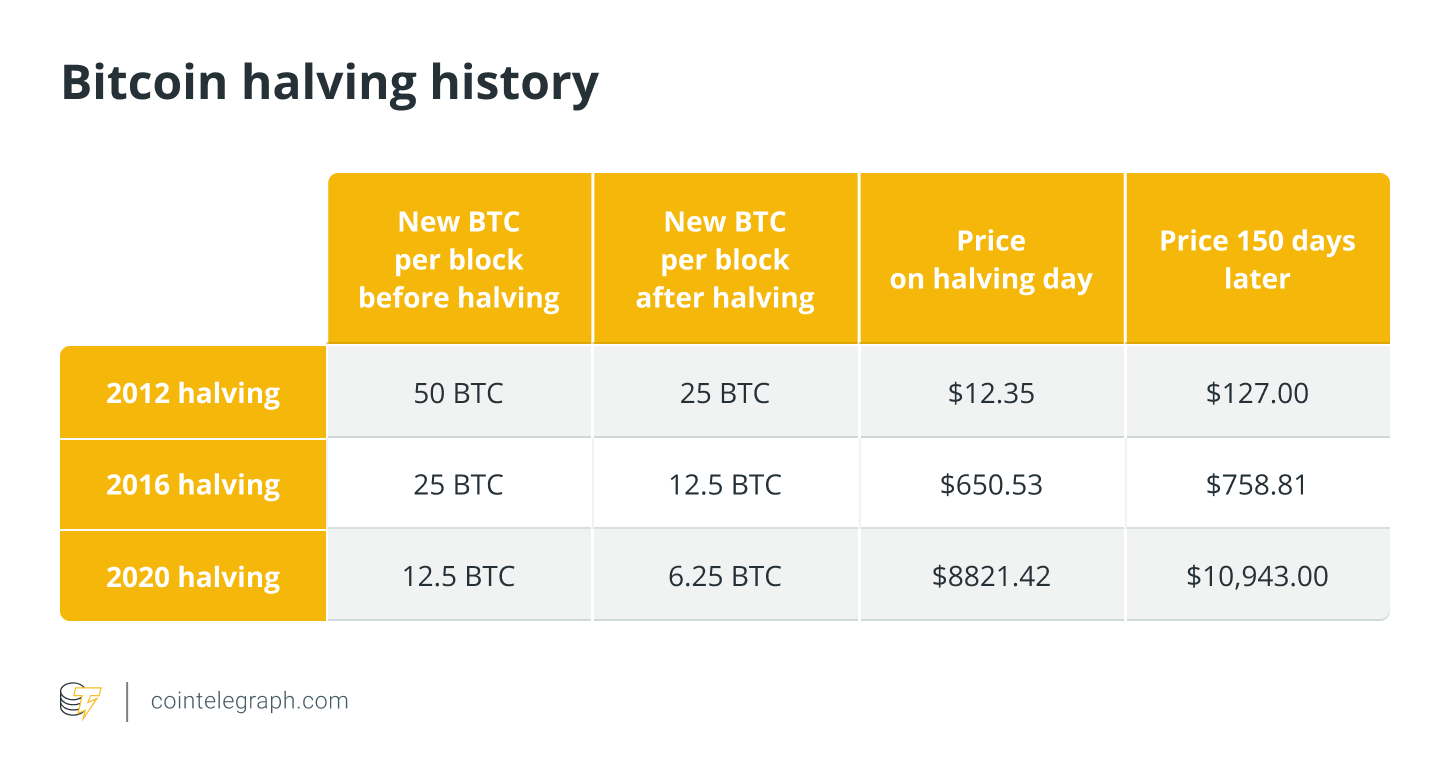

Similarly, an event called the Bitcoin halving halves the reward for mining new blocks every four years (approximately), reducing the rate at which new BTC enters the market supply. As supply growth slows, if demand remains steady or increases, it can lead to higher Bitcoin prices.

마찬가지로, 비트코인 반감기라는 이벤트는 약 4년마다 새로운 블록을 채굴하는 데 대한 보상을 절반으로 줄여 새로운 BTC가 시장 공급에 진입하는 비율을 줄입니다. 공급 증가가 둔화되면서 수요가 꾸준하게 유지되거나 증가하면 비트코인 가격이 상승할 수 있습니다.

Competition and news

경쟁 및 뉴스

Bitcoin competes with numerous alternative cryptocurrencies, such as Ether (ETH) and Dogecoin (DOGE), each with unique features that attract investor interest. Additionally, news and media coverage can significantly impact investor sentiment, driving price fluctuations based on perceptions of Bitcoin’s future prospects.

비트코인은 Ether(ETH), Dogecoin(DOGE) 등 투자자의 관심을 끄는 고유한 기능을 갖춘 수많은 대체 암호화폐와 경쟁합니다. 또한 뉴스와 언론 보도는 투자자 정서에 큰 영향을 미쳐 비트코인의 미래 전망에 대한 인식을 바탕으로 가격 변동을 유발할 수 있습니다.

Cost of production

생산 비용

The cost of producing Bitcoin encompasses not only direct expenses like infrastructure and electricity for miners but also indirect costs related to the complexity of the cryptographic challenges they must solve. These costs contribute to establishing a baseline or “break-even” point for miners, affecting the lowest price at which they might consider it economically viable to mine Bitcoin.

비트코인 생산 비용에는 채굴자를 위한 인프라 및 전기와 같은 직접 비용뿐만 아니라 그들이 해결해야 하는 암호화 문제의 복잡성과 관련된 간접 비용도 포함됩니다. 이러한 비용은 채굴자들을 위한 기준선 또는 "손익분기점"을 설정하는 데 도움이 되며, 비트코인 채굴이 경제적으로 실행 가능하다고 생각할 수 있는 최저 가격에 영향을 미칩니다.

This break-even point is often referred to as the “floor price” in the context of Bitcoin mining, representing the minimum price at which mining Bitcoin can be profitable when considering operational costs.

이 손익분기점은 비트코인 채굴과 관련하여 종종 "하한 가격"이라고 불리며, 운영 비용을 고려할 때 비트코인 채굴이 수익성을 얻을 수 있는 최소 가격을 나타냅니다.

Moreover, the Bitcoin network adjusts the difficulty of its cryptographic puzzles in response to the overall mining power, influencing how quickly new Bitcoin are produced. These adjustments can either decelerate or accelerate the rate of Bitcoin creation, affecting the overall supply and, subsequently, its market price.

더욱이 비트코인 네트워크는 전반적인 채굴 능력에 따라 암호화 퍼즐의 난이도를 조정하여 새로운 비트코인이 얼마나 빨리 생성되는지에 영향을 미칩니다. 이러한 조정은 비트코인 생성 속도를 늦추거나 가속화하여 전체 공급량과 그에 따른 시장 가격에 영향을 미칠 수 있습니다.

Regulation

규제

Cryptocurrency regulations are constantly changing, with some countries taking a friendly approach to crypto, such as El Salvador, which made Bitcoin legal tender in 2021, and others taking a less friendly approach to crypto, such as China, which formally banned crypto transactions outright in 2019. Regulatory developments can significantly impact Bitcoin’s market dynamics, creating uncertainty that may affect its price.

2021년에 비트코인을 법정화폐로 만든 엘살바도르와 같이 암호화폐에 대해 우호적인 접근 방식을 취하는 국가도 있고, 공식적으로 암호화폐 거래를 완전히 금지한 중국과 같이 암호화폐에 대해 덜 우호적인 접근 방식을 취하는 국가도 있습니다. 2019. 규제 발전은 비트코인의 시장 역학에 큰 영향을 미쳐 가격에 영향을 미칠 수 있는 불확실성을 야기할 수 있습니다.

When authorities introduce restrictive measures, it can exert downward pressure on Bitcoin’s price. Conversely, regulatory actions that enhance market accessibility, like approving spot Bitcoin exchange-traded funds (ETFs) in the United States and improving security measures, can foster greater market participation and potentially lead to an increase in Bitcoin’s price.

당국이 제한 조치를 도입하면 비트코인 가격에 하향 압력을 가할 수 있습니다. 반대로, 미국에서 비트코인 현물 상장지수펀드(ETF)를 승인하고 보안 조치를 개선하는 등 시장 접근성을 향상시키는 규제 조치는 더 큰 시장 참여를 촉진하고 잠재적으로 비트코인 가격 상승으로 이어질 수 있습니다.

Why is the Bitcoin price so volatile?

비트코인 가격이 왜 이렇게 변동성이 심한가요?

Uncertainty regarding the intrinsic value of Bitcoin and BTC’s future price makes it a highly volatile asset.

비트코인과 BTC의 미래 가격의 내재 가치에 대한 불확실성으로 인해 비트코인은 변동성이 매우 높은 자산입니다.

The amount of new Bitcoin entering the supply decreases steadily every four years in the halving, decreasing the asset’s inflation rate over time. According to CompaniesMarketcap, Bitcoin is the 10th-largest asset by market cap at the time of writing and is no longer a niche asset but a significant player in the broader financial landscape. Moreover, media coverage can disproportionately affect asset prices, and this phenomenon is not exclusive to Bitcoin.

공급에 들어가는 새로운 비트코인의 양은 반감기 기간인 4년마다 꾸준히 감소하여 시간이 지남에 따라 자산의 인플레이션율이 감소합니다. CompaniesMarketcap에 따르면 비트코인은 이 글을 쓰는 시점에서 시가총액 기준으로 10번째로 큰 자산이며 더 이상 틈새 자산이 아니지만 더 넓은 금융 환경에서 중요한 역할을 하고 있습니다. 더욱이 언론 보도는 자산 가격에 불균형적으로 영향을 미칠 수 있으며 이러한 현상은 비트코인에만 국한되지 않습니다.

However, the immediacy and ubiquity of information today, facilitated by digital media and social media platforms, means that news (positive or negative) can rapidly influence investor sentiment and, consequently, asset prices across the board. This effect is amplified in highly speculative markets where investor sentiment plays a crucial role, as is often the case with cryptocurrencies.

그러나 오늘날 디지털 미디어와 소셜 미디어 플랫폼에 의해 촉진되는 정보의 즉각성과 편재성은 뉴스(긍정적이든 부정적이든)가 투자자 정서에 빠르게 영향을 미칠 수 있으며 결과적으로 전반적인 자산 가격에 영향을 미칠 수 있음을 의미합니다. 이러한 효과는 암호화폐의 경우처럼 투자자 심리가 중요한 역할을 하는 고도로 투기적인 시장에서 증폭됩니다.

The approval of U.S.-based spot Bitcoin ETFs on Jan. 11 significantly impacted Bitcoin’s price, attracting institutional capital and increasing demand. As a result, at the time of writing, the price of Bitcoin has surged by 33% since Jan. 11 as traditional finance investors and institutions rallied to invest.

1월 11일 미국 기반 현물 비트코인 ETF 승인은 비트코인 가격에 큰 영향을 미쳐 기관 자본을 유치하고 수요를 증가시켰습니다. 그 결과, 이 글을 쓰는 시점에서 전통적인 금융투자자와 기관들이 투자에 랠리를 펼치면서 비트코인 가격은 1월 11일 이후 33% 급등했다.

Considering this high volatility, can the Bitcoin price go to zero? Such a scenario is highly unlikely but technically possible under extreme conditions, such as a catastrophic technological failure undermining the blockchain’s security or a complete loss of confidence by all users and investors. However, these scenarios are highly improbable due to Bitcoin’s decentralized nature, widespread adoption, and the robustness of its underlying technology.

이러한 높은 변동성을 고려할 때 비트코인 가격이 0이 될 수 있을까요? 이러한 시나리오는 블록체인의 보안을 훼손하는 치명적인 기술적 실패 또는 모든 사용자와 투자자의 완전한 신뢰 상실과 같은 극단적인 상황에서는 가능성이 거의 없지만 기술적으로 가능합니다. 그러나 이러한 시나리오는 비트코인의 분산된 특성, 광범위한 채택 및 기본 기술의 견고성으로 인해 가능성이 매우 낮습니다.

Moreover, layer-2 innovations like the Lightning Network aim to solve usability and scalability problems, which could improve the value proposition of Bitcoin. Unlike Ethereum’s ERC-20 token standard, which facilitates the creation of tokens and smart contracts on its network, Bitcoin, by design, does not natively support complex smart contracts or token standards.

또한 라이트닝 네트워크와 같은 레이어 2 혁신은 사용성 및 확장성 문제를 해결하여 비트코인의 가치 제안을 향상시키는 것을 목표로 합니다. 네트워크에서 토큰 및 스마트 계약 생성을 용이하게 하는 이더리움의 ERC-20 토큰 표준과 달리 비트코인은 설계상 복잡한 스마트 계약이나 토큰 표준을 기본적으로 지원하지 않습니다.

Nonetheless, innovative solutions are being developed to extend Bitcoin’s capabilities in this area. For instance, developments like the RSK (Rootstock) platform are bridging this gap by introducing smart contract functionality to the Bitcoin ecosystem.

그럼에도 불구하고 이 분야에서 비트코인의 역량을 확장하기 위한 혁신적인 솔루션이 개발되고 있습니다. 예를 들어 RSK(Rootstock) 플랫폼과 같은 개발은 비트코인 생태계에 스마트 계약 기능을 도입하여 이러한 격차를 해소하고 있습니다.

Additionally, the BRC-20 token standard represents an innovative approach to introducing tokenization capabilities directly on the Bitcoin blockchain. As an experimental standard, BRC-20 aims to enable the creation, minting and transfer of fungible tokens, akin to how the ERC-20 standard functions on Ethereum and other Ethereum Virtual Machine-compatible networks.

또한 BRC-20 토큰 표준은 비트코인 블록체인에 직접 토큰화 기능을 도입하는 혁신적인 접근 방식을 나타냅니다. 실험 표준인 BRC-20은 ERC-20 표준이 이더리움 및 기타 이더리움 가상 머신 호환 네트워크에서 작동하는 방식과 유사하게 대체 가능한 토큰의 생성, 발행 및 전송을 가능하게 하는 것을 목표로 합니다.

What will happen if Bitcoin's price crashes to zero?

비트코인 가격이 0으로 떨어지면 어떻게 될까요?

If BTC's price drops to zero, it will impact the traders, institutional investors, price of other digital currencies, cryptocurrency enterprises and the whole financial system.

BTC의 가격이 0으로 떨어지면 거래자, 기관 투자자, 기타 디지털 통화 가격, 암호화폐 기업 및 전체 금융 시스템에 영향을 미칠 것입니다.

Now, assuming that BTC's price declines to zero, it will impact the price of other cryptocurrencies. As a result, many investors could just withdraw (completely or substantially) to reduce losses, depending on their type of investment.

이제 BTC의 가격이 0으로 하락한다고 가정하면 다른 암호화폐의 가격에 영향을 미치게 됩니다. 결과적으로 많은 투자자들은 투자 유형에 따라 손실을 줄이기 위해 투자를 (완전히 또는 실질적으로) 철회할 수 있습니다.

Large institutional investors may be particularly at risk because more and more have made larger investments to diversify their portfolios. The most exposed would be those who invested more recently at high prices or in crypto derivatives, and they would need to liquidate other assets to fulfill margin calls.

대규모 기관 투자자는 포트폴리오를 다각화하기 위해 점점 더 많은 투자를 했기 때문에 특히 위험에 처할 수 있습니다. 가장 많이 노출되는 사람들은 최근에 높은 가격이나 암호화폐 파생상품에 투자한 사람들이며, 마진콜을 이행하기 위해 다른 자산을 청산해야 합니다.

Customers may lose faith in a system that appears to be crumbling, affecting cryptocurrency enterprises like Coinbase, Binance, etc., that depend on customers for transaction flow to generate revenue and funding/investments to grow. Investments in these companies may also stop altogether or significantly decline. Additionally, such enterprises may no longer be able to hire, pay or attract the personnel necessary to run and expand them.

고객은 수익 창출과 자금/투자 성장을 위해 거래 흐름을 고객에게 의존하는 Coinbase, Binance 등과 같은 암호화폐 기업에 영향을 미치고 무너지는 것처럼 보이는 시스템에 대한 신뢰를 잃을 수 있습니다. 이들 기업에 대한 투자도 완전히 중단되거나 크게 감소할 수 있습니다. 또한, 그러한 기업은 더 이상 기업을 운영하고 확장하는 데 필요한 인력을 고용, 지불 또는 유치할 수 없습니다.

Furthermore, the contagion may, at least temporarily, have an impact on the rest of the financial system due to:

또한, 전염병은 다음과 같은 이유로 적어도 일시적으로 나머지 금융 시스템에 영향을 미칠 수 있습니다.

- Downward pressure on other assets such as those sold in a fire sale to raise money to meet obligations, such as paying remuneration, margin calls, maintaining premises, etc., and

- The accumulation of bad debt or non-performing loans due to payment defaults amid the loss of revenue and capital.

보수 지급, 마진 콜, 건물 유지 관리 등과 같은 의무를 이행하기 위한 자금을 마련하기 위해 특별 매각으로 매각된 자산과 같은 기타 자산에 대한 하향 압력

수익과 자본의 손실로 인해 지급 불이행으로 인한 부실채권이나 부실채권이 누적되는 현상입니다.

DogeHome

DogeHome Coin_Gabbar

Coin_Gabbar Coincu

Coincu BlockchainReporter

BlockchainReporter CoinPedia News

CoinPedia News TheNewsCrypto

TheNewsCrypto CFN

CFN